随着金融改革渐入深水区,在沪港通、粤港通等金融政策的推动下,中国内地与香港资本市场的连接日渐紧密。香港作为全球金融枢纽之一,是资本市场最为活跃的地区之一,而中国内地拥有全球最大的金融市场,如何实现中港一体化,将香港和内地的资源、资本深度连接成为业内探讨的重点和热点。

香港联交所披露1-5月IPO数据耀盛资本“C”位出道

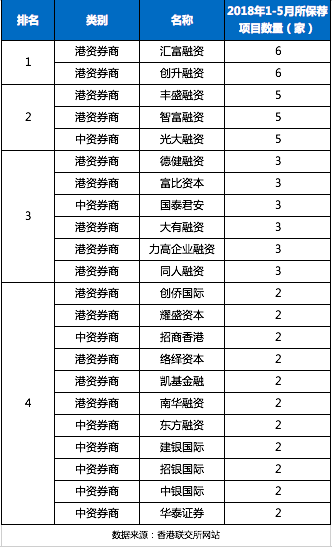

由于内地金融市场的监管和体制,2018年上半年中国内地企业赴港IPO掀起一股小热潮。日前,据香港联交所披露的信息,2018年1-5月份香港IPO新上市公司93家,共有51家券商参与了87家(不包括转主板的6家)新上市公司的保荐工作。根据券商所参与(包括联合保荐)保荐新上市公司的数量进行统计,得出券商保荐数见下图(按保荐数量排序),27家港资券商参与保荐了60家新上市公司,17家中资券商参与保荐了29家新上市公司,7家外资券商参与保荐了7家新上市公司。其中,耀盛资本以2家保荐项目数量的成绩与招银国际、中银国际、建银国际等券商并列第四。

耀盛总裁原旭霖接受记者采访时分析,根据联交所披露的上半年的数据来看,香港资本市场更加活跃,也更为包容和开放,例如,同股不同权的企业以及未实现三年盈利但属于高科技、生命科学类的企业也可在港上市。

“此前,该排名靠前的都是国际较大券商,耀盛资本能够取得如此亮眼的成绩是对其的高度认可,说明耀盛的中港一体化战略取得了阶段性的成果,能和全球顶尖的金融机构同台竞技,也将为今后的发展带来更强劲的动力。”原旭霖表示,综观这些券商,耀盛的优势及特色在于其以中小企业为核心,助力中小企业成长,这也是耀盛十多年来坚持的初心和理念。

相对香港资本市场的活跃,内地市场则是在金融监管方面更加严苛,资管、互金等监管强度不断加码,对此,原旭霖认为,这样的大环境“各有利弊,总体向好”,一方面有助于防止商业寡头的产生,大家站在同一起跑线竞争;另一方面取缔不法和不合规,禁止打擦边球和灰色业务,驱逐劣币,让市场更为公平有序。

搭建服务中小企业的生态系统

根据《中小微企业融资缺口:对新兴市场微型、小型和中型企业融资不足与机遇的评估》报告来看,无论是在亚太地区还是全球发展中国家范围内,中国的中小微企业群体都是规模最大的。中国的中小微企业数量总计达到了5600万,占到东亚与太平洋地区(中国所属地区分组)中小微企业总数(6400万)的88%。而5600万中小微企业所对应的融资需求规模同样庞大,总金额估计达到了4.4万亿美元,超过27万亿元人民币。而这5600万中国中小微企业中,有41%的企业存在信贷困难。巨大的金融需求缺口既是待挖掘的蓝海,也是耀盛存在的重要价值。

据原旭霖介绍,作为中小企业金融服务解决方案的提供商,耀盛多年来深耕“中小企业金融生态圈”,获得了小额贷款、网络小贷、商业保理、融资租赁、私募股权、企业征信、证券经纪、上市保荐、基金管理和证券咨询十大牌照,搭建起完整扎实的中小企业金融服务体系,能够为中小企业提供系统化、定制化的金融服务解决方案,服务中小企业从初创、成长到成熟的全生命周期。

目前,集团一方面可通过内地的三大类(科技类、金融类和实业类)业务助力企业成长及开拓市场,另一方面也可通过在港的业务为赴港IPO的中小企业提供并购、上市等服务。

例如医疗器械与服务企业君百延,今年3月29日在香港联交所上市,耀盛基金于去年7月31日投资该集团,成为其股东之一。再比如,耀盛1亿元投资e栈多,布局无人零售领域。用原旭霖的话来说:“服务中小企业,从初创到上市,耀盛一直与之共同成长,并根据企业特定的发展阶段定制服务,能上市的孵化上市,尚未到上市阶段的提供资金和资源为其赋能助力其成长。”

据了解,目前耀盛的业务主要集中在消费、医疗和现代物流三个行业。原旭霖表示,做业务要“有所为,有所不为”,之所以聚焦这三个行业一方面是因为这是通过大数据及专业经验对未来趋势的研判,另一方面也让业务更聚焦、更专业。

冰冻三尺非一日之功,据悉,耀盛成立于2006年,经过十多年的布局,累计服务超过8万余家中小企业,年均创造经济总产值逾3000亿元。目前,耀盛正在不断创新探索,将新技术应用到金融服务业务中。比如,其旗下九斗鱼运用区块链基层原理布局智能合约,普付宝将区块链技术应用在为商户提供的记账系统服务中,而在证券交易中,耀盛更是通过大数据、人工智能和区块链等技术的综合应用,使金融服务更便捷、更高效。

谈及资本层面的规划,原旭霖透露,2019年将会实现至少一家子公司的上市。